Cryptocurrency กับ ภาษี คริปโต 2566

จากที่เราเคยได้เขียนบทความไปแล้วเกี่ยวกับเรื่อง Cryptocurrency ถูกกฎหมายหรือไม่ และในวันนี้ก็มาถึงคิวในส่วนของ ภาษี คริปโต 2566 จะมีผลสรุปเป็นอย่างไรบ้างและจำเป็นจะต้องเสียหรือไม่ เพราะแน่นอนว่าตามกฎหมายไทย หากมีรายได้ไม่ว่าช่องทางไหนก็ตามจะต้องเสียภาษีทั้งหมด

ภาษี Cryptocurrency คืออะไร

เมื่อเป็นเรื่องเกี่ยวกับรายได้ และ ภาษี หน่วยงานที่เข้ามามีบทบาทหลักในเรื่องนี้จะไม่ได้ กลต. อีกต่อไป แต่จะเป็น กรมสรรพากร นั่นเอง

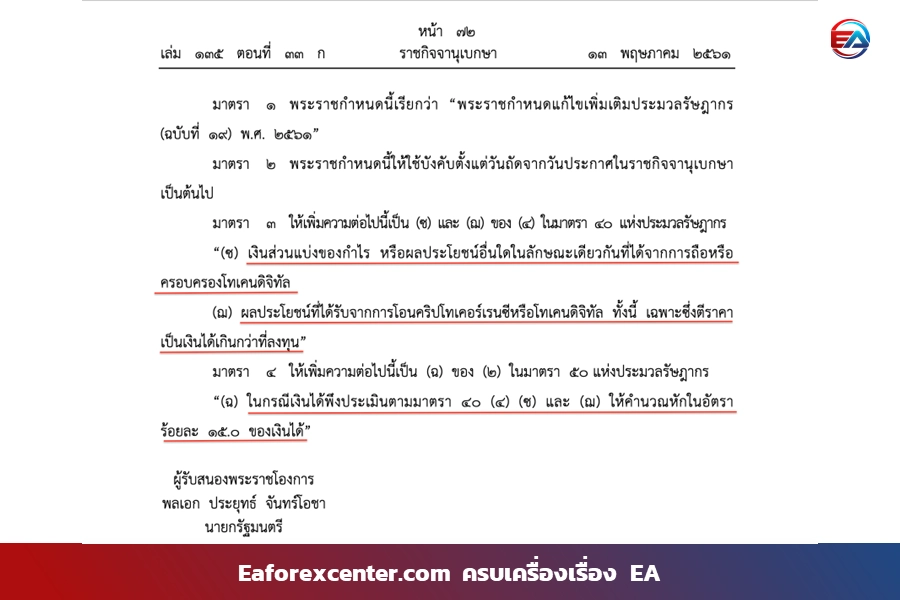

กฎหมายที่เกี่ยวข้องกับภาษี Cryptocurrency โดยตรงจะอยู่ในกฎหมายฉบับที่ชื่อว่า พรก.แก้ไขเพิ่มเติมประมวลรัษฎากรฉบับที่ 19 มาตรา 4 แก้ไขเพิ่มเติมใน มาตรา 40 ใจความว่า

“ มาตรา 40 (4) (ซ) เงินส่วนแบ่งของกำไร หรือผลประโยชน์อื่นใดในลักษณะเดียวกันที่ได้จากการถือหรือครอบครองโทเคนดิจิทัล ”

“ มาตรา 40 (4) (ฌ) ผลประโยชน์ที่ได้รับจากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล ทั้งนี้ เฉพาะซึ่งตีราคาเป็นเงินได้เกินกว่าที่ลงทุน ”

“ ในกรณีเงินได้เงินได้พึงประเมินตามมาตรา 40(4) (ซ) และ (ฌ)

ให้คำนวณหักในอัตราร้อยละ 15.0 ของเงินได้ ”

ภาษาชาวบ้านพูดง่ายๆคือ มีการเพิ่มประเภทของรายได้ที่ต้องนำไปยื่นภาษีเงินได้บุคคลธรรมดาเข้าไปอีก 2 ประเภท ได้แก่

- รายได้จากส่วนแบ่งกำไรในการถือครอง Cryptocurrency หมายถึง Staking หรือ การทำ Yeild Farming แล้วได้ผลตอบแทนออกมา

- รายได้ส่วนแบ่งกำไรจากการขาย Cryptocurrency หมายถึง การซื้อขายเหรียญตามปกติ

เทรดอยู่ Exchange ต่างประเทศ ต้องเสียภาษีหรือไม่?

หลายคนอาจจะคิดว่าพอไปเทรดที่ Exchange ฝั่งต่างประเทศแล้วกฎหมายไทยจะไปไม่ถึง ทำให้ไม่ต้องเสียภาษี คุณคิดผิด! เพราะถึงแม้จะไปเทรดที่ Exchange ของต่างประเทศ แต่ต้องนำกำไรมาคำนวณหักภาษีด้วยอยู่ดี และยิ่งกว่านั้นคือ จะไม่สามารถนำส่วนที่ขาดทุนมาหักลบกับกำไรก่อนการคำนวณภาษีได้เหมือนกับ Exchange ที่ลงทะเบียนไว้กับ กลต.

หมายความว่า ต่อให้เราเทรดในปีภาษีนั้นรวมแล้วขาดทุน แต่ว่าส่วนที่กำไรในแต่ละครั้ง ต้องนำไปคำนวณภาษี และ ถ้าปีนั้นอยู่ในประเทศไทยรวมแล้วเกิน 180 วัน และมีการนำกำไรกลับเข้าประเทศภายในปีเดียวกันจะต้องเสียภาษีด้วย ซึ่งต่างจาก Exchange ที่ลงทะเบียนไว้กับ กลต. หากว่าเราเทรดไปในภาษีนั้นรวมแล้วขาดทุน ไม่จำเป็นต้องเสียภาษี แต่หากได้กำไรก็จะคิดจากจำนวนที่หักลบกับส่วนที่ขาดทุนไปแล้วเท่านั้น

วิธีการคำนวณต้นทุน เพื่อหากำไรไปเสียภาษี

กรมสรรพากรได้มีช่องทางให้ผู้เสียภาษีได้เลือกวิธีที่จะใช้คำนวณต้นทุนไว้ 2 วิธี แต่มีเงื่อนไขว่า ในปีภาษีนั้นถ้าเลือกวิธีไหนไปแล้วต้องใช้วิธีนั้นจนจบปีภาษี ส่วนในปีภาษีถัดไปสามารถเลือกเปลี่ยนเป็นอีกวิธีได้

การคำนวณต้นทุนแบบ เข้าก่อน-ออกก่อน (First-In, First-Out)

การคำนวณต้นทุนแบบ เข้าก่อน-ออกก่อน (FIFO) หมายถึง ถ้าเราได้เหรียญ Crypto สกุลเดียวกันมาหลายๆครั้งในปีภาษีนั้น และเมื่อมีการขายออกไป(first-out) จะนับขาเข้าของสกุลนั้นในครั้งแรก(first-in) เป็นต้นทุนในการคำนวณ ตัวอย่างเช่น

ครั้งที่ 1 ซื้อ 1 ETH ที่ราคา 10,000 บาท รวมค่าธรรมเนียมซื้อแล้ว >> first-in

ครั้งที่ 2 ซื้อ 1 ETH ที่ราคา 40,000 บาท รวมค่าธรรมเนียมซื้อแล้ว

ครั้งที่ 3 ซื้อ 1 ETH ที่ราคา 20,000 บาท รวมค่าธรรมเนียมซื้อแล้ว

ต่อมาขาย 1 ETH ที่ราคา 40,000 บาท รวมค่าธรรมเนียมขาย 2,000 บาท >> first-out ต้นทุนในการขายครั้งนี้คือ first-in 10,000 + ค่าธรรมเนียมขาย 2,000 = 12,000 บาท นำไปลบกับราคาขาย 40,000 – 12,000 = 28,000 บาท คือกำไรที่ต้องนำไปเสียภาษีต่อไป

การคำนวณต้นทุนแบบถัวเฉลี่ยเคลื่อนที่ (Moving Average Cost)

การคำนวณต้นทุนแบบถัวเฉลี่ยเคลื่อนที่ หมายถึง ถ้าเราได้เหรียญ Crypto สกุลเดียวกันมาหลายๆครั้งในปีภาษีนั้น ให้ต้นทุนทั้งหมด มาหารด้วยจำนวนครั้งที่ซื้อ ตัวอย่างเช่น

ครั้งที่ 1 ซื้อ 1 ETH ที่ราคา 10,000 บาท รวมค่าธรรมเนียมซื้อแล้ว

ครั้งที่ 2 ซื้อ 1 ETH ที่ราคา 40,000 บาท รวมค่าธรรมเนียมซื้อแล้ว

ครั้งที่ 3 ซื้อ 1 ETH ที่ราคา 20,000 บาท รวมค่าธรรมเนียมซื้อแล้ว

รวมแล้วเราจะมีทั้งหมด 3 ETH ต้นทุนคือ ครั้งที่ 1+2+3 = 70,000 บาท นำไปหารด้วย 3 จากจำนวนครั้งที่ซื้อจะได้ 70,000 ÷ 3 = 23,333.33 บาท คือต้นทุนแบบถัวเฉลี่ย

ต่อมาขาย 1 ETH ที่ราคา 40,000 บาท รวมค่าธรรมเนียมขาย 2,000 บาท ต้นทุนในการขายครั้งนี้คือ 23,333.33 + ค่าธรรมเนียมขาย 2,000 = 25,333.33 บาท นำไปลบกับราคาขาย 40,000 – 25,333.33 = 14,666.67 บาท คือกำไรที่ต้องนำไปเสียภาษีต่อไป ส่วนการขายครั้งที่ 2 ก็จะคำนวณจากต้นทุนในการซื้อครั้งที่ 2

ด้วยเงื่อนไขที่เหมือนกันของทั้ง 2 วิธี อาจจะมองว่าวิธีถัวเฉลี่ยได้กำไรน้อยกว่า ซึ่งอาจเป็นวิธีที่ดีในการเสียภาษีน้อยลง แต่ความเป็นจริงแล้ว เราต้องดูปัจจัยหลายๆอย่างด้วย เช่น ปริมาณที่ซื้อ-ขาย จำนวนครั้งที่ซื้อ-ขาย รูปแบบการลงทุนของตัวเอง และวิเคราะห์ว่า วิธีไหนที่เราจะได้ผลประโยชน์มากที่สุด หากพบว่าอีกวิธีเหมาะกว่าก็สามารถเปลี่ยนได้ในปีภาษีถัดไป

กิจกรรมประเภทไหนบ้างที่ต้องเสียภาษี

วิธีสร้างรายได้ และ กำไรจาก Cryotocurrency ไม่ได้มาจากการซื้อขายเหรียญเพียงอย่างเดียว แต่ยังมีรูปแบบอื่นๆอีกมาก ซึ่งแต่ละกิจกรรมจะมีวิธีการคำนวณต้นทุนและกำไรที่ต่างกัน จะมีแบบไหน และต่างกันอย่างไรบ้าง ไปตามอ่านกันต่อพร้อมกันได้เลย

การขาย Crypto เป็นเงินบาท หรือ เงินสด

ส่วนที่เป็น กำไร ถูกกำหนดให้เป็นเงินได้ตาม มาตรา 40 (4)(ฌ) ซึ่งจะคำนวณเป็น รายธุรกรรม ดังนั้นเราจำเป็นต้องรู้ต้นทุนของเหรียญ หรือ กิจกรรมในธุรกรรมนั้น เพื่อจะได้หากำไรได้ถูกต้อง ซึ่งก็ไม่ได้ยากอะไรเพราะในการทำธุรกรรมบนกระดานเทรดจะมีบันทึกประวัติไว้อยู่แล้ว

หลักการง่ายๆ คือ ถ้ามูลค่าที่ขายมากกว่ามูลค่าที่ซื้อ ส่วนต่างเท่าไหร่ก็ต้องนำไปเสียภาษี ตัวอย่างเช่น ซื้อ 10 BNB มาในราคา 200,000 บาท ต่อมาขายทั้งหมด 10 BNB ได้ราคาทั้งหมด 400,000 บาท แปลว่าได้กำไร 200,000 บาท และต้องนำไปเสียภาษีต่อ

*ถึงแม้จะยังอยู่ในกระดานเทรด แต่ก็ถือว่าเป็นกำไรที่ต้องนำไปเสียภาษี

**อ้างอิงมูลค่าจากได้จากราคา ณ วันที่ซื้อขายหรือแลกเปลี่ยน (spot rate) หรือ ราคาเฉลี่ยในวันที่ได้มาจากแหล่งที่น่าเชื่อถือ เช่น Exchange ที่ได้ลงทะเบียนไว้กับ กลต.

การแลกเปลี่ยนเป็นอีกสกุลหนึ่ง (Swap, Convert)

ส่วนที่เป็น กำไร ถูกกำหนดให้เป็นเงินได้ตาม มาตรา 40 (4)(ฌ) ซึ่งจะคำนวณเป็น รายธุรกรรม เหมือนกับการขายเป็นเงินบาทในหัวข้อข้างบน

ยกตัวอย่าง สมมุติว่าเราซื้อ 1 BTC ที่มีมูลค่าอยู่ที่ 1 ล้านบาท เวลาผ่านไปมาเรานำไปแลกเป็นเหรียญ ETH ได้มาจำนวน 100 ETH ในมูลค่า 1.5 ล้านบาท แปลว่าเราจะได้กำไรจากแลกเปลี่ยนคู่เหรียญนั้นอยู่ที่ 5 แสนบาท ถึงแม้ว่าจะยังไม่ได้แลกเป็น Stable Coin หรือยังได้แลกเป็นเงินบาทก็ตาม แต่ 5 แสนบาทตรงนั้นเราต้องนำไปคำนวณภาษีของปีนั้นด้วย

*ถึงแม้จะยังอยู่ในกระดานเทรด แต่ก็ถือว่าเป็นกำไรที่ต้องนำไปเสียภาษี

**อ้างอิงมูลค่าจากได้จากราคา ณ วันที่ซื้อขายหรือแลกเปลี่ยน (spot rate) หรือ ราคาเฉลี่ยในวันที่ได้มาจากแหล่งที่น่าเชื่อถือ เช่น Exchange ที่ได้ลงทะเบียนไว้กับ กลต.

ได้รับเหรียญ หรือ รางวัลฟรีประเภท Airdrop

เหรียญ หรือ รางวัลฟรีประเภท Airdrop จัดเป็นเงินได้ตาม มาตรา 40(8) ซึ่งเป็นประเภทที่ต้องเสียภาษีครึ่งปี และสิ้นปี

ยกตัวอย่าง สมมุติเราได้เล่นกิจกรรมของ Exchange แล้วได้รางวัลเป็น Air drop มา 20 KUB ซึ่ง ณ วันที่ได้รับมานั้น 20 KUB มีมูลค่า 2,000 บาท เราต้องนำ 2,000 บาทนั้นไปเสียภาษี และจะถือเป็นต้นทุนในการเสียภาษี หมายความว่า ถ้า 20 KUB มีมูลค่าเพิ่มขึ้นไป 2,500 บาท แปลว่าเราได้กำไร 500 บาท และต้องทำ 500 บาทนั้นไปเสียภาษีด้วย

*ถึงแม้จะยังอยู่ในกระดานเทรด แต่ก็ถือว่าเป็นกำไรที่ต้องนำไปเสียภาษี

**อ้างอิงมูลค่าจากได้จากราคา ณ วันที่ซื้อขายหรือแลกเปลี่ยน (spot rate) หรือ ราคาเฉลี่ยในวันที่ได้มาจากแหล่งที่น่าเชื่อถือ เช่น Exchange ที่ได้ลงทะเบียนไว้กับ กลต.

การขุดเหรียญ หรือ การทำเหมือง (Mining)

การขุดเหรียญ หรือ การทำเหมือง จัดเป็นเงินได้ตาม มาตรา 40(8) ซึ่งเป็นประเภทที่ต้องเสียภาษีครึ่งปี และสิ้นปี เหมือนกันกับ Airdrop แต่สาระสำคัญอยู่ที่ เหรียญที่ขุดได้ออกมานั้น ถึงแม้จะเพิ่มเข้ามาใน wallet ของเราแล้ว แต่กรมสรรพากรจะยังไม่นับเป็นเงินได้พึงประเมิน จนกว่าจะนำเหรียญที่ขุดได้ไป ขาย แลกเปลี่ยน โอน เป็นสกุลอื่น ถึงจะนับเป็นเงินได้ที่ต้องนำไปเสียภาษี

นอกจากนี้ยังสามารถนำต้นทุนในการขุดมาหักลบกำไรออกก่อนได้ เพราะกรมสรรพากรตีความว่าการขุดถือเป็นธุรกิจประเภทหนึ่ง สามารถหักค่าใช้จ่ายก่อนหากำไรได้ ซึ่งรายการต้นทุนที่สามารถนำมาหักได้มี ดังนี้

- ค่าไฟ (คิดตามจริง)

- ค่าเช่าเครื่องขุด (คิดตามจริง)

- ค่าฝากเครื่องขุด (คิดตามจริง)

- ค่าอินเตอร์เน็ต (คิดตามจริง)

- ค่าซ่อมอุปกรณ์ (คิดตามจริง)

- ค่าจ้างพนักงาน (คิดตามจริง)

- ค่าเครื่องขุด (หักค่าเสื่อมราคาเป็นระยะเวลา 3 ปี ปีละ1/3 ของราคาเครื่องที่ซื้อมา)

- ค่าการ์ดจอ (หักค่าเสื่อมราคาเป็นระยะเวลา 3 ปี ปีละ1/3 ของราคาการ์ดจอที่ซื้อมา)

- ค่าเครื่องคอมพิวเตอร์ (หักค่าเสื่อมราคาเป็นระยะเวลา 3 ปี ปีละ1/3 ของราคาคอมพิวเตอร์ที่ซื้อมา)

ตัวอย่างเช่น เราขุดเหรียญมาได้ 10 ETH (ยังไม่ตีมูลค่า) โดยมีต้นทุนที่ใช้ขุดตามหัวข้อที่กล่าวไปทั้งหมด 500,000 บาท ต่อมาเราทำการขายทั้ง 10 ETH ไปในราคา 1,500,000 บาท แปลว่าเราจะได้กำไร 1,500,000 – 500,000 = 1,000,000 บาท ซึ่ง 1 ล้านบาทนั้นเราต้องนำไปเสียภาษีต่อ

ผลตอบแทนจากการ Staking หรือ Yeild Farming

กรณีที่ได้รับเป็น Ctyoticurrency (BTC, ETH)

ประเภทเงินได้และเงื่อนไขการคำนวณต่างๆจะเหมือนกับแบบ Airdrop ทุกประการ

กรณีได้รับเป็น Utility token หรือ Governance token

ประเภทเงินได้ถูกกำหนดให้เป็นเงินได้ตาม มาตรา 40 (4)(ฌ) และเงื่อนไขการคำนวณต่างๆจะ

เหมือนกับแบบ Airdrop ทุกประการ

การขาย NFT

กรณีเป็นนักสะสม หรือ Trader

หากมีการขาย NFT ได้มากกว่ามูลค่าที่ซื้อมาจะถือเป็นกำไร และเป็นเงินได้พึงประเมินตาม มาตรา 40(4)(ฌ) เหมือนกับการขายเหรียญ Crypto ทั่วไป และหาก NFT ตัวนั้นมี Royalty fee ที่เกิดจากการขาย จะถือเป็นเงินได้พึงประเมินตาม มาตรา 40(8) ประเภทเดียวกับ Airdrop และ Mining ที่ต้องนำไปเสียภาษีต่อ

กรณีเป็นศิลปิน หรือ ผู้สร้างผลงาน

ถือว่าเป็นการทำธุรกิจรูปแบบหนึ่ง ซึ่งสามารถนำค่าใช้จ่ายที่เป็นต้นทุนมาหักลบก่อนหากำไรได้

จะถือเป็นเงินได้พึงประเมินตาม มาตรา 40(8) ประเภทเดียวกับ Airdrop และ Mining ที่ต้องนำไปเสียภาษีต่อ ส่วนต้นทุนที่สามารถนำมาคำนวณได้มี ดังนี้

- ค่า Gas (คิดตามจริง)

- ค่าธรรมเนียม (คิดตามจริง)

- ค่าอุปกรณ์ (คิดตามจริง)

- ค่าจ้างพนักงาน (คิดตามจริง)

- ค่าเครื่องคอมพิวเตอร์ (หักค่าเสื่อมราคาเป็นระยะเวลา 3 ปี ปีละ1/3 ของราคาคอมพิวเตอร์ที่ซื้อมา)

รับค่าจ้าง หรือ ค่าบริการเป็น Crypto

ในกรณีนี้ ผู้รับเงินต้องนำค่างจ้างที่เป็น Crypto ไปเสียภาษีทุกอย่างเหมือนกับค่าจ้างที่เป็นเงินบาททั่วไป ซึ่งจะถูกจัดเป็นเงินได้ตามลักษณะดังนี้

- พนักงานประจำที่รับค่าจ้างเป็น Crypto – เป็นเงินได้ตาม มาตรา 40(1)

- ฟรีแลนซ์ที่รับค่าจ้างเป็น Crypto – เป็นเงินได้ตาม มาตรา 40(2)

- นักเขียนที่รับค่าลิขสิทธิ์เป็น Crypto – – เป็นเงินได้ตาม มาตรา 40(3)

ข้อผ่อนปรนในการเสียภาษีแต่ละประเภท

ภาษีเงินได้

ในกรณีของการเทรด การคำนวณภาษีเงินได้ สามารถนำผลขาดทุนมาหักลบกับกำไรได้ในปีภาษีเดียวกัน แต่ต้องเป็นการเทรดในกระดาน Exchange ที่ได้ลงทะเบียนไว้กับ กลต. เท่านั้น

รายชื่อ Exchange ในไทยที่ได้รับใบอนุญาตจาก กลต.

ภาษี ณ ที่จ่าย (15%)

หากเข้าเงื่อนไข 1 ใน 2 ข้อนี้ ไม่ต้องหักภาษี ณ ที่จ่าย

- หากไม่รู้ว่าคนรับเงินเป็นใคร

- หากไม่รู้จำนวนเงินได้ หรือ กำไรที่แน่นอนของผู้รับเงินว่าเป็นเท่าไหร่

ซึ่งโดยปกติแล้วการเทรดบน Exchange จะเป็นการจับคู่แบบอัตโนมัติของระบบ ทำให้เราไม่สามารถรู้ได้ว่าอีกฝ่ายที่ได้เงินไปเป็นใคร และเขาคนนั้นมีต้นทุนเท่าไหร่ เมื่อเข้าเงื่อนไขแล้ว จึงไม่จำเป็นต้องเสียภาษีในส่วนนี้

ภาษีมูลค่าเพิ่ม

ผ่อนปรนให้กับธุรกรรมที่ทำบน Exchange ที่ได้ลงทะเบียนไว้กับ กลต. ไม่ต้องเสียภาษีมูลค่าเพิ่ม (VAT)

ไม่อยากเสียภาษีเลย ทำยังไงดี ?

เพียงแค่เข้าเงื่อนไข 1 ใน 3 ข้อนี้ คุณก็ไม่ต้องเสียภาษี Crypto

- มีรายได้จากการเทรด Crypto เพียงอย่างเดียว และมีกำไรตลอดปีไม่เกิน 60,000 บาท ไม่ต้องยื่นหรือเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้

- มีรายได้จากการเทรด Crypto เพียงอย่างเดียว และมีกำไรตลอดปีไม่เกิน 210,000 บาท ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

- อายุครบ 65 ปี หรือมีบัตรประจำตัวผู้พิการ และมีกำไรจากการขาย Crypto ตลอดปีไม่เกิน 400,000 บาท ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

บทลงโทษ

- กรณีไม่ชำระภาษีภายในระยะเวลาที่กำหนด จะต้องเสียเงินเพิ่มอีก 1.5% ต่อเดือน (เศษของเดือนให้นับเป็น 1 เดือน) ขอยอดที่ต้องชำระภาษีนับตั้งแต่วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี

- กรณีเจ้าพนักงานตรวจสอบออกหมายเรียก และปรากฏว่า ไม่ได้ยื่นภาษีไว้ หรือยื่นไว้แต่ชำระไม่ครบถ้วน นอกจากจะต้องรับผิดชำระเงินเพิ่มแล้วยังต้องรับผิดเสียเบี้ยปรับอีก 1 เท่าหรือ 2 เท่าของภาษีที่ต้องชำระ แล้วแต่กรณี

- กรณีไม่ยื่นแบบแสดงรายการ ภงด.90, 91 หรือ 95 ภายในกำหนดเวลาต้องระวางโทษปรับทางอาญาไม่เกิน 2,000 บาท

- กรณีจงใจแจ้งความเท็จ หรือแสดงหลักฐานเท็จ หรือฉ้อโกงเพื่อหลีกเลี่ยง หรือพยายามหลีกเลี่ยงการเสียภาษีอากร มีโทษจำคุกตั้งแต่ 3 เดือน ถึง 7 ปี และปรับตั้งแต่ 2,000 บาทถึง 200,000 บาท

- กรณีเจตนาละเลยไม่ยื่นแบบแสดงรายการเพื่อหลีกเลี่ยงการเสียภาษีอากรมีโทษปรับไม่เกิน 200,000 บาท หรือจำคุกไม่เกิน 1 ปี หรือ ทั้งจำทั้งปรับ

เครดิท : https://www.itax.in.th/media/

สรุป

ภาษีเป็นเรื่องยากที่จะทำความเข้าใจ แต่เป็นเรื่องใกล้ตัวที่เราต้องรู้เอาไว้เพื่อผลประโยชน์ต่อตัวเอง ในกรณีของ Crypto เองก็ถือเป็นเรื่องใหม่ที่เราต้องตามให้ทัน อย่าคิดว่าไม่เป็นไรหรอก ไม่โดนตรวจหรอก หากมีการโดนตรวจสอบย้อนหลังขึ้นมาจริงๆเราอาจเสียภาษีมากกว่าที่คิดไว้ เพราะฉะนั้นแล้ว ทำให้ถูกต้องเพื่อความถูกต้อง และความสบายใจของตัวเราเอง

อ้างอิง

https://www.sec.or.th/digitalasset

https://www.finnomena.com/z-admin/cryptocurrency-tax/

https://www.krungsri.com/th/krungsri-the-coach/investments/investment-knowledge/tax-cryptocurrency

https://zipmex.com/th/learn/cryptocurrency-tax/

https://www.getinvoice.net/half-year-tax/

https://dl.parliament.go.th/handle/lirt/523796

"เริ่มต้นอย่างช้าๆ แต่ชัดเจน"

ให้เราได้ดูแลคุณ...

eaforexcenter.com